Pendle to jeden z najciekawszych projektów tej hossy, który umożliwia stosowanie strategii farmienia punktów, które kończą się (zazwyczaj) airdropami. Wspominałem o Pendle i tym co robi, kilka miesięcy temu w artykule o punktach Eigenlayer, jednak jak się okazuje, skrócona wersja nie każdemu pasuje, a i sam projekt po prostu zasłużył na rozwinięcie. Przyda się głębsze poruszenie jego działania i oferty.

Pendle swoją rosnącą pozycję na rynku DeFi zapewnia zwiększaniu możliwości zdobywania punktów, dlatego też warto wiedzieć, czym w ogóle są te punkty i o co w nich chodzi. Po wyjaśnienie tego zagadnienia zapraszam tutaj:

Co to punkty w kryptowalutach?

Skoro wiemy już czym są punkty i po co są, czas na konkrety.

Artykuł nie stanowi porady inwestycyjnej. Zawsze wykonaj własne badanie rynku i pamiętaj o ryzyku. Przeszłe wyniki nie gwarantują zysków w przyszłości.

Czym jest Pendle?

Pendle to projekt zdecentralizowanych finansów (DeFi) działający na Ethereum, BNB Chain oraz rozwiązaniach warstwy drugiej Ethereum, takich jak Arbitrum, Optimism i Mantle.

Głównym celem Pendle jest zapewnienie tokenizacji zysków generowanych przez różne tokeny DeFi. Ten zysk, to tzw. “yield”, który generuje dla nas posiadanie konkretnych aktywów zdeponowanych w danej aplikacji.

Może to być projekt pożyczkowy, płynny staking lub inne formy aktywności, które pozwalają generować określone zyski. Jedną z takich “innych form” są właśnie punkty, które otrzymują wpłacający ETH, stETH (lub inne tokeny) do projektów powiązanych z restakingiem i EigenLayer.

Pendle posiada token o tej samej nazwie, który pełni rolę zarządzającą korzystającą z tokenomii zaprezentowanej przez Curve o nazwie “ve”. Posiadacze vePENDLE nie tylko biorą udział w głosowaniach, ale zarabiają także opłaty pobierane przez projekt.

Pendle wystartował w czerwcu 2021 roku, ale realny wzrost popularności zawdzięcza aktualnej narracji związanej z airdropami opartymi na punktach.

Wykres TVL Pendle:

No dobrze. Tokenizacja yieldu nie jest zbyt zrozumiałym terminem na pierwszy rzut oka, zwłaszcza w kontekście punktów, dlatego przejdźmy do dokładnego opisania mechanizmu, jaki stosuje Pendle.

Jak działa Pendle i tokenizacja yieldu?

Tokenizacja zysków, yieldu, rentowności, czy odsetek - możemy to nazywać dowolnie - jest bardzo ciekawą i jak się okazało użyteczną funkcją. Oto jak działa ten mechanizm.

Pendle pozwala deponować użytkownikom tokeny, które niosą ze sobą jakiś zarobek. Przykładem takiego tokena jest stETH, czyli płynna reprezentacja stakowanego ETH w projekcie płynnego stakingu Lido.

stETH zarabia tyle, ile walidatorzy Ethereum (w Lido) w ramach nagród za utrzymywanie sieci największej platformy smart kontraktów. W momencie pisania jest to około 3.3% rocznie. Tego typu tokeny, to tzw. yield-bearing assets, czyli aktywa przynoszące dochód.

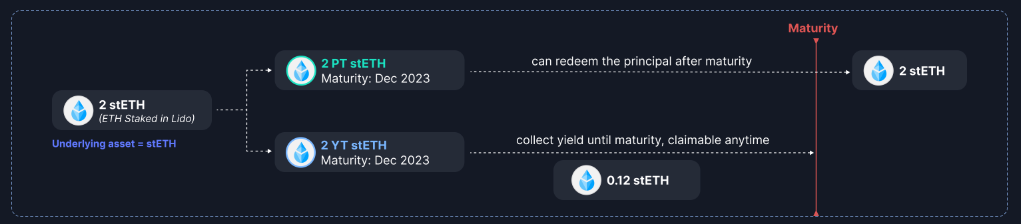

Wpłacone tokeny następnie (poprzez standard SY) są rozdzielane na dwie pochodne w postaci innych tokenów: PT oraz YT.

Standardized Yield (SY) jest standardem dla “wrappowania” (powiązania) tokenów przynoszących zysk. “Wrappowany” jest tutaj bazowy token, który generuje zyski, np. stETH.

Jako, że SY tylko komplikuje całe równanie i nie jest widoczny dla użytkownika (choć wspominany w aplikacji, więc wiesz już, o co chodzi) będziemy pomijać ten krok. Jeśli kogoś interesują techniczne szczegóły standardu SY, można poznać go tutaj: https://eips.ethereum.org/EIPS/eip-5115

Każdy token dostępny na Pendle można więc opisać wzorem: SY = PT + YT. SY, a więc wrappowany token niosący yield, np. stETH, natomiast:

- YT reprezentują prawo do zysków generowanych przez token bazowy, w naszym przykładzie stETH (czyli 3.3% rocznie).

- PT reprezentują prawo do odebrania tokenów 1:1, w momencie osiągnięcia terminu zapadalności. Znów, w naszym przykładzie stETH.

Przykładowo: 2 stETH wpłacone do Pendle jest automatycznie zamieniane na token standardu SY, a następnie na 2 YT-stETH i 2 PT-stETH.

Grafika: https://www.pendle.finance

Grafika: https://www.pendle.finance

PT i YT są tokenami, a więc w każdym momencie można je sprzedać lub zakupić, także tylko jeden z nich. Po co ktoś ma to robić? O tym nieco później.

Dodatkowo w każdej chwili można wykorzystać 1 stETH do wybicia nowych tokenów YT i PT lub wykorzystać 1 PT i 1 YT (potrzebne są oba) do odebrania aktywa bazowego (np. stETH).

Posiadacze YT mogą odebrać zysk wygenerowany w czasie rzeczywistym przez posiadane tokeny, za okres, w którym je posiadali. Im później zostaną zakupione tokeny YT, tym krótszy czas zdobywania nagród. Gdy sprzedajemy YT, zachowujemy wygenerowany zysk, ale nic już nie otrzymujemy.

Termin zapadalności i jego znaczenie

Każda pozycja w Pendle ma termin zapadalności, czyli określony dzień, w którym wygasa. Można powiedzieć, że jest to okres ważności. Dla każdej pozycji może być on inny. Niektóre pozycje posiadają termin określony na 2027 rok, a inne mogą trwać zaledwie miesiąc.

Jest to bardzo ważny punkt podczas podejmowania decyzji o inwestycji w tokeny PT lub YT.

W momencie, w którym termin zostaje osiągnięty, mają miejsce dwa bardzo ważne wydarzenia. 1 PT-token pozwala samodzielnie odebrać token bazowy. W naszym przykładzie, będzie to 1 stETH. W tym momencie można wypłacić token bez posiadania 1 YT! Z kolei tokeny YT w tej chwili tracą jakąkolwiek wartość, ponieważ nie ma już zysku, który mogą generować.

Jeśli więc osiągamy termin zapadalności z naszym przykładowym 1 stETH i jego dwiema pochodnymi na koncie, to:

- 1 PT-stETH = 1 stETH

- 1 YT-stEH = 0

Tokeny PT

PT to token pozwalający odebrać aktywa bazowe, którym może być stETH, tokeny cDAI z Compound, USDT w płynności Stargate, crvUSD lub dowolne inne tokeny generujące zyski lub punkty.

1 PT zawsze kosztuje mniej niż aktywa bazowe, choć im bliżej terminu zapadalności, tym bardziej zbliża się wartością do tokenów głównych. 1 PT-stETH może kosztować np. 3000 USD, a 1 stETH 3300 USD.

Kupując 1 PT, nabywamy 1 token główny ze zniżką, ale będziemy mogli odebrać bazę, czyli zrealizować zysk, dopiero w momencie, gdy osiągniemy termin zapadalności.

Wcześniejsza realizacja zysków jest możliwa, ale bez odbioru bazowych tokenów, a tylko przez sprzedaż PT, które mają cenę rynkową, można nimi normalnie handlować i mogą zyskiwać lub tracić na wartości w krótkim terminie.

Jeśli do zakupu użyjemy stETH, to w takim wypadku (powyższych przykładowych cen) nasz zysk wyniesie 10% i jest to stałe oprocentowanie, którego nic już nie zmieni. Innymi słowy, za 1 stETH możemy kupić 1.1 stETH, tyle że w postaci PT, co oznacza, że odebrać je możemy dopiero za pewien czas.

Im tańsze tokeny PT i im bliżej znajdujemy się terminu zapadalności, tym bardziej opłaca się w nie inwestować. Oczywiście patrząc pod kątem stETH/stETH. Wartość dolarowa zależy od ceny rynkowej w momencie zakupu, odbioru i sprzedaży.

PT są często wykorzystywaną okazją i nieraz dają relatywnie szybko uzyskać kilkanaście, a nawet kilkadziesiąt procent zysku w tokenach. Jednak w momencie szału na punkty i airdropy przydzielane na ich podstawie, to YT mogą okazać się ogromną okazją.

Tokeny YT

Jak już wiesz PT pozwalają odebrać kapitał bazowy gdy osiągamy termin, natomiast YT uprawniają posiadaczy tych tokenów do wszystkich zysków generowanych przez dany token bazowy.

Działają w czasie rzeczywistym, a więc jeśli trzymaliśmy 1 YT-stETH przez tydzień, to właśnie tyle z yieldu nam się należy. Jeśli kupimy YT miesiąc przed terminem zapadalności i będziemy trzymać do końca, to otrzymamy możliwość odebrania zysku generowanego przez 1 stETH w Lido, właśnie za ten miesiąc.

1 YT pozwala odebrać generowany zysk przez 1 stETH w danym czasie. Oznacza to, że jego cena powinna być bliska wartości, jaką jest w stanie wygenerować przez pozostały czas swojej żywotności, minus ryzyko. Pamiętajmy, że w momencie osiągnięcia terminu zapadalności 1 YT nie ma już żadnej wartości.

Grafika: https://www.pendle.finance

Grafika: https://www.pendle.finance

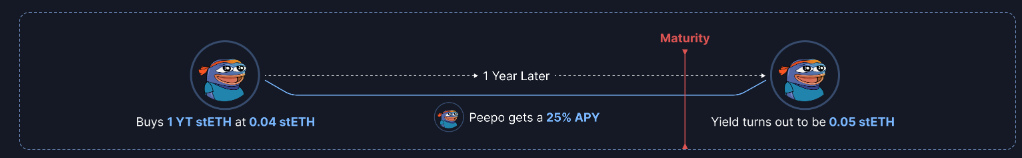

Jeśli 1 YT pozwala wygenerować przez rok, np. 100 USD zysku, to właśnie mniej więcej tyle powinien być wart, minus ryzyko oraz oczywiście malejąc z czasem. Jednak tutaj dochodzą dodatkowe czynniki rynkowe oraz spekulacja.

Zysk każdego aktywa przynoszącego dochód może być zmienny i zależy od tego, co robi i od czego zależą zarobki. Ktoś może oszacować, że nastąpi jakieś wydarzenie, które zwiększy zysk generowany przez jakiś token YT, np. do 200 USD rocznie.

W takim wypadku, jeśli cena 1 YT wynosi 100 USD, możemy zakupić 10 YT i dzięki temu lewarować zyski. Oczywiście nie mamy pewności, czy nastąpi wydarzenie, które przełoży się na wyższe zarobki. Być może wręcz stracimy.

Tokeny YT służą do natychmiastowej realizacji zysków przez posiadaczy tokenów bazowych (np. wpłacających stETH do Pendle i wybijających PT i YT). Oddają oni przyszły zysk w zamian za niższe, ale szybkie, jednorazowe wynagrodzenie. Z kolei druga strona spekuluje i lewaruje się szukając okazji do rozłożonego w czasie, ale ostatecznie w zamyśle wyższego zwrotu.

Punkty i tokeny YT

Sukces Pendle zawdzięcza jednak nie pozycjom takim jak stETH i handel zyskami na poziomie 3% rocznie, a spekulacji wyceny airdropów i dźwigni używanej do zwiększenia ekspozycji na ich zdobywanie poprzez punkty.

Użytkownicy Pendle wykorzystują tokeny YT projektów płynnego restakingu (LRT), czy stablecoinów jak USDe od Ethena, aby za mniejszy kapitał zdobywać punkty kilkukrotnie szybciej, a przez to otrzymać wyższy airdrop. O ile ten nastąpi.

W taki sposób lewarują swoją ekspozycję na airdrop tak, jakby “farmili” kapitałem 10 razy większym, a czasem nawet i znacznie wyższym. Jest to widoczne zwłaszcza gdy projekty współpracują z Pendle i oferują dodatkowe bonusy, co przekłada się na jeszcze większe dźwignie.

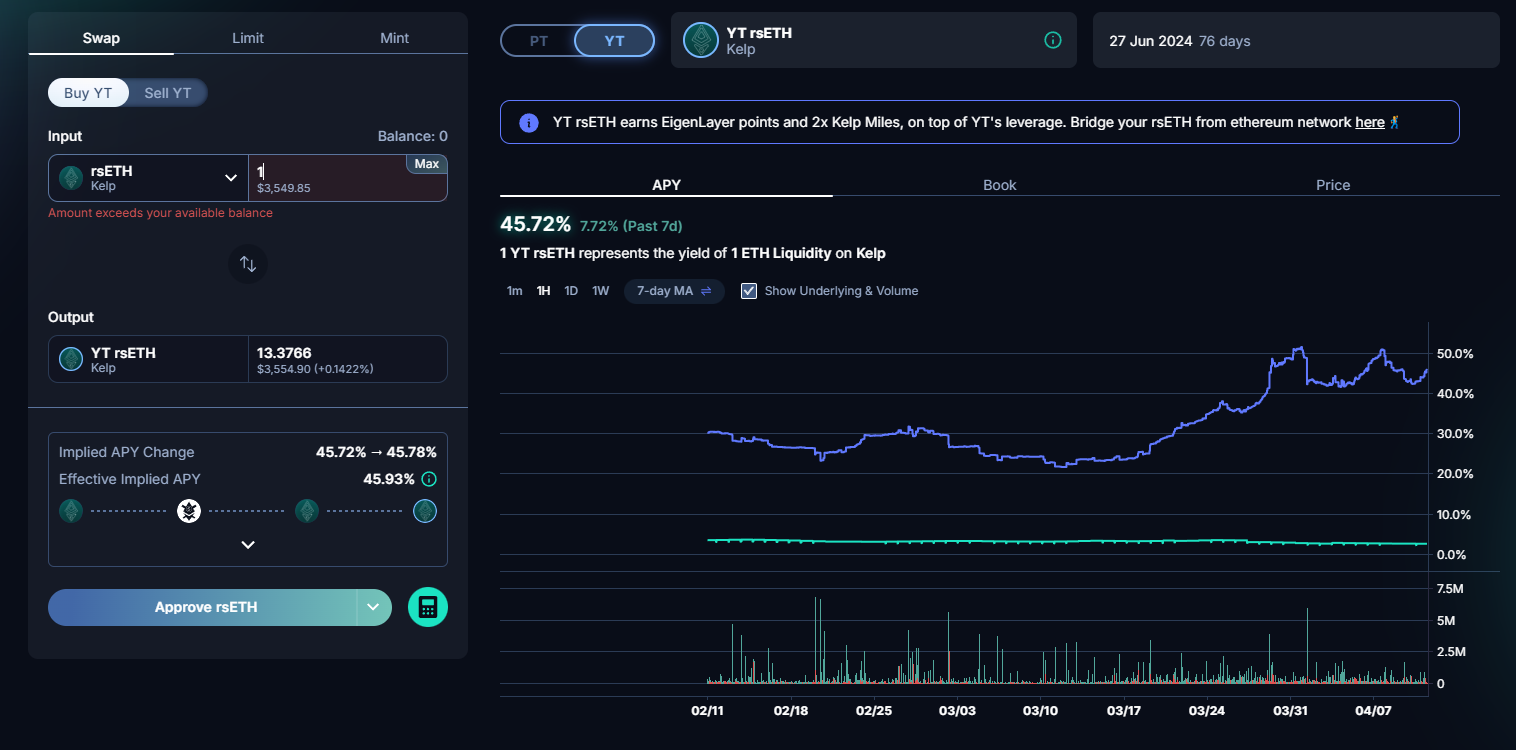

Przykładem tej sekcji niech będzie LRT od KelpDAO, czyli rsETH.

Użytkownicy kupujący 1 YT-rsETH kupują tak naprawdę "moc zdobywania punktów" EigenLayer oraz KelpDAO. W momencie pisania stosunek wymiany wynosi 1 do 13, czyli użytkownicy farmią punkty tak, jakby wpłacili 13 ETH przez Kelp, a więc zdobywają punkty EigenLayer 13 razy szybciej.

Jednak KelpDAO oferuje dodatkowy bonus 2x do punktów, które także oferuje swoim użytkownikom i których miejemy nadzieję użyje do dystrybucji airdropu tokenów Kelp. Ten bonus oznacza farmienie punktów Kelp, nazywanych milami, 26 razy szybciej, a więc z dźwignią 26x, czyli tak, jakbyśmy wpłacili 26 ETH do Kelp.

Dlaczego 26 razy szybciej? Ponieważ bonus 2x nalicza się od posiadanych YT, a więc jest dodawany już do dźwigni. 1 ETH zakupi dla nas 13 YT-rsETH i to od 13 YT nalicza się bonus, który podwaja punkty Kelp.

Poniższa grafika prezentuje DODATKOWE bonusy każdej z pozycji.

Każdy projekt może oferować dodatkowy bonus, od 1.25, nawet do 20x; źródło: https://app.pendle.finance/points

Każdy projekt może oferować dodatkowy bonus, od 1.25, nawet do 20x; źródło: https://app.pendle.finance/points

To oznacza, że relatywnie niskim kapitałem możemy zdobywać ogromną liczbę punktów, które mogą przełożyć się na znacznie wyższe airdropy niż gdybyśmy zdeponowali 1 ETH bezpośrednio do projektów.

Dodatkowo w każdej chwili możemy sprzedać nasze YT, zachowując wszystkie punkty, jakie zdobyliśmy do czasu sprzedaży. Pamiętajmy, że wartość YT dąży do zera tym bardziej, im bliżej terminu zapadalności się znajdujemy.

Jak korzystać z Pendle?

Po przejściu na stronę https://app.pendle.finance/trade/markets i połączeniu portfela z aplikacją, możemy wybrać interesujące nas tokeny.

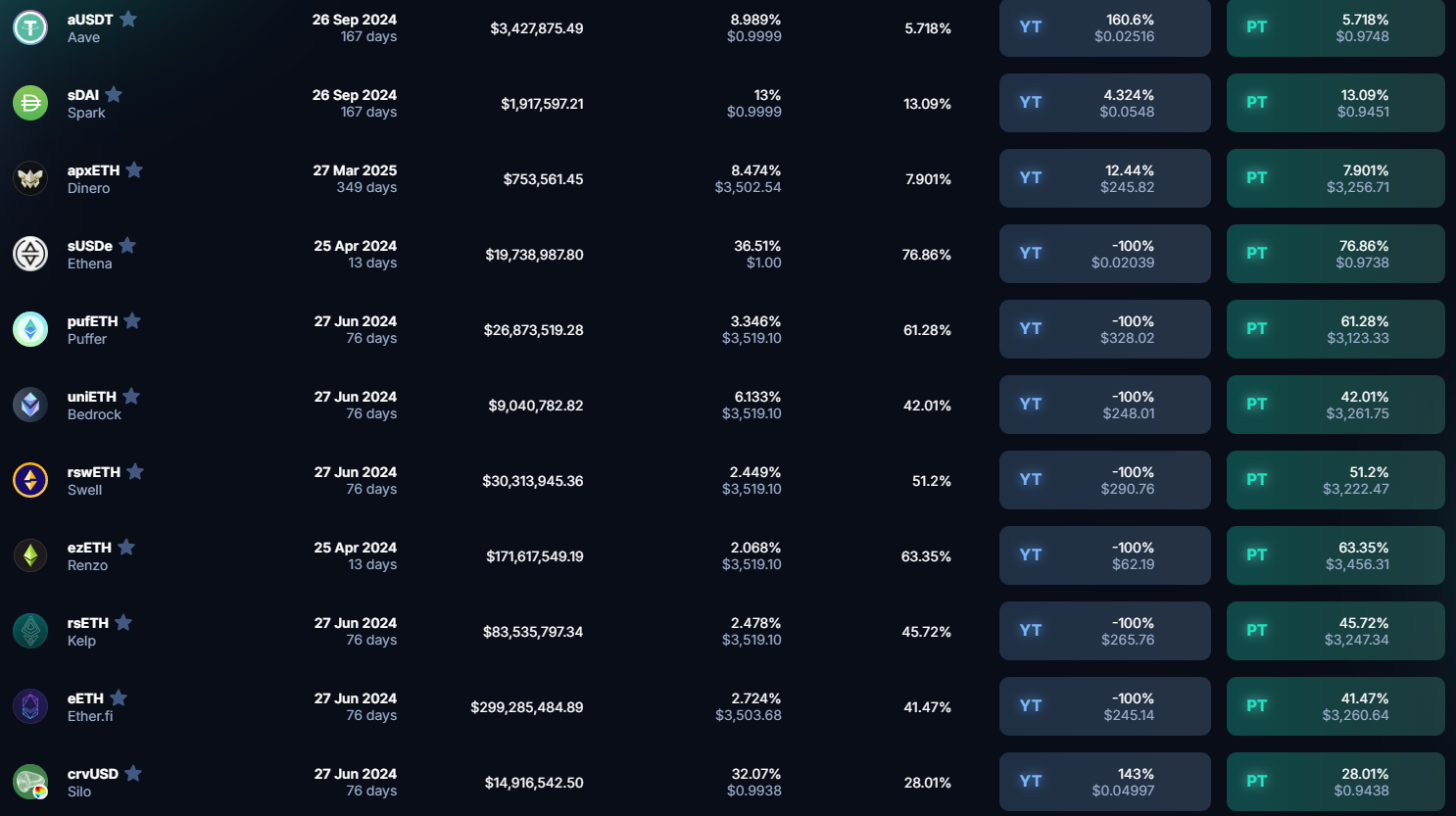

W tabeli znajdziemy wszystkie dostępne propozycje oraz kluczowe dane, takie jak termin zapadalności, płynność, czy zyskowność zakupu tokenów YT i PT w ujęciu rocznym.

Jak możesz zauważyć, w przypadku tokenów PT rentowność wygląda bardzo kusząco, natomiast coś dziwnego dzieje się z tokenami YT. Pokazują w wielu przypadkach nie tylko ujemny zysk, ale wręcz całkowicie ujemny, -100%.

Dobrze widzisz i nie ma tu błędów. Inwestując w niektóre tokeny YT nasza inwestycja w ujęciu rocznym przyniesie nam całkowitą stratę jeśli zdecydujemy się trzymać do samego końca!

Dokładnie to opisałem we wspomnianym na początku artykule o strategii farmienia punktów. Ryzykujemy tutaj całość naszej inwestycji, jeśli nie sprzedamy przed terminem. Oczywiście możemy farmić tylko przez tydzień, miesiąc lub aż do przedostatniego dnia. W odpowiednich warunkach możemy nawet zarobić sprzedając w odpowiednim czasie. Ewentualnie stracić tylko znaczną większość inwestycji, nie całość. YT i PT mają ceny rynkowe i poddają się spekulacji jak każdy inny token.

Po wyborze interesującego nas tokena np. rsETH (wybór należy do was) klikamy w pole YT lub PT (zależnie od tego co chcemy zakupić).

Interfejs giełdy Pendle

Interfejs giełdy Pendle

Widzimy interfejs, który działa tak jak każda inna giełda na rynku. Na przykładzie YT-rsETH.

Po wpisaniu kwoty zobaczymy ile tokenów otrzymamy, czyli jaka dźwignia zostanie zastosowana.

Co ważne, mimo używania słowa "dźwignia", nie występują tutaj likwidacje, ponieważ nie do końca jest to dźwignia znana z tradingu. Likwidacją jest tutaj termin zapadalności, podczas którego posiadacze YT zawsze mają na swoich kontach 0. Pomijając oczywiście zysk oraz ewentualnie zdobyte punkty.

W prawym górnym rogu widzimy termin zapadalności, który jest bardzo istotny, ponieważ pokazuje jak długo będziemy farmić punkty/nagrody. Pokazują się także dodatkowe informacje takie jak ewentualne bonusy lub ostrzeżenia.

Wykres, który widzimy prezentuje tzw. Implied APY. Jest to pewien konsensus rynkowy przyszłego zysku. Oblicza się go na podstawie stosunku ceny YT do PT.

Wysokie Implied APY oznacza, że PT jest tanie, a YT drogie. Rynek wycenia więc, że to, co oferuje YT (zysk, punkty) jest lepsze niż PT, ale jednocześnie YT mogą być już przewartościowane, a PT niedowartościowane. Teoretycznie więc, przy wysokim Implied APY większy potencjał drzemie w PT. Przy niskim Implied APY sytuacja jest odwrotna.

Underlying APY określa zysk generowany przez dane tokeny w ujęciu rocznym. Jest to więc kwota jaką, np. generuje stETH.

Long Yield APY określa to ile zarobimy, lub stracimy, kupując YT za aktualną cenę, przy zachowaniu wartości zysków generowanych przez aktywa bazowe.

Problem punktów i APY pokazywanego przez Pendle

Największym problemem w pokazywanym przez Pendle APY, jest brak uwzględniania punktów i airdropów. I słusznie. W końcu nie wiadomo jakie będą, ile będą warte oraz czy w ogóle się pojawią.

W przypadku farmienia punktów na dźwigni, czyli tego, do czego Pendle jest wręcz stworzone i dzięki czemu zyskało popularność, nie można sugerować się podawanymi wartościami APY.

Te są bardzo pomocne w przypadku PT, ponieważ Fixed APY pokazuje ile tokenów zarobimy w ujęciu rocznym kupując w danym czasie. Jest to nasz zysk (w tokenach) przeliczony na rok, niezależnie od daty terminu zapadalności. Fixed APY przelicza zysk w ujęciu rocznym, a więc nie oznacza dokładnego zarobku, gdyż termin może mieć miejsce za miesiąc, pół roku lub tydzień.

Dane są pomocne i warto na nie patrzeć, ale należy rozumieć co pokazują. W przypadku tokenów YT na Pendle, zazwyczaj interesują nas niepoliczalne z punktu widzenia APY punkty, których przyszła wartość jest nieznana. -100% APY oznacza, że nasze YT staną się bezwartościowe podczas terminu zapadalności, a aktywa nie generują żadnych zysków (lub bardzo małe). Pytanie, czy interesują nas zyski, czy punkty oraz, czy sprzedajemy przed terminem zapadalności, czy farmimy do samego końca, akceptując 100% stratę.

Ryzyko Pendle

Ryzyko, a jednocześnie pewne wskazówki, można umieścić w jednej sekcji, ponieważ częstą są one powiązane.

Oczywiście jak każdy projekt DeFi i smart kontraktów, Pendle także jest narażone na ataki hakerskie, czy exploity, a więc czynniki związane z błędami technicznymi. Dotyczy to właściwie każdego projektu kryptowalut i choć Pendle było poddane wielu audytom, nigdy nie ma 100% pewności, że coś się nie wydarzy.

Kolejnym ryzykiem, a jednocześnie pierwszą wskazówką jest obserwowanie nie tylko terminu zapadalności, który jak już wspominałem jest bardzo ważny, zwłaszcza w przypadku YT, ale też obserwowanie projektów, które farmimy.

Może się okazać, że airdrop nie nastąpi za 3 miesiące jak wskazuje termin, a za miesiąc i właśnie tyle czasu mamy do maksymalnego zdobycia punktów.

Problem w tym, że często nie wiemy kiedy nastąpi airdrop, a czasami nawet czy w ogóle nastąpi! EigenLayer nadal nie potwierdziło, że punkty będą czymkolwiek więcej niż… punktami. Są wykorzystywane przez projekty LRT, zapewne będą wykorzystywane przez projekty AVS, ale EigenLayer może nie zrobić airdopu, albo zrobić go, ale za 2 lata…

Jeśli projekt zrzuci tokeny znacznie przed terminem, można albo sprzedać YT z małą stratą, albo nadal zdobywać punkty. Zespoły często ruszają z “drugim sezonem” tuż po airdropie, aby zachować płynność i zachęcać do ciągłego dołączania. To czy warto wyjść, czy może pozostać i farmić dalej, zależy od analizy projektu oferującego punkty/airdrop, zapowiadanej kwocie, która zostanie zrzucona w drugiej rundzie, bonusów, itp.

Wysokość airdropów i opłacalność farmienia także jest całkowitą niewiadomą. Jest to spekulacja tym, ile warte są według nas punkty i airdropy poszczególnych projektów.

Jeszcze raz przypominam, że tokeny YT w momencie nadejścia terminu zapadalności stają się bezwartościowe i nie można ich już sprzedać/wymienić.

Kolejny problem to wysokie opłaty na Ethereum. Pendle działa na L2, ale nie wszystkie projekty są tak samo wspierane na różnych rozwiązaniach. Bardzo małe kwoty inwestowane w punkty mogą przełożyć się na airdrop, który da minimalny zysk właśnie ze względu na potrzebę nie tylko zakupu tokenów YT, ewentualnego sprzedania ich, zanim spadną do zera, ale i odebrania airdopu, a następnie przesłania go na giełdę lub sprzedania na DEX. Jeśli wszystko robisz na Ethereum, a dodatkowo chcesz to robić z kilku kont, w razie airdropu nielinearnego, możesz się wykosztować.

Podsumowanie

Pendle jest ogromnym wygranym tej hossy i projektem, który zyskał ogromną popularność. Na dzień pisania tekstu opłacało się farmić punkty zarówno EtherFi, choć tutaj bardziej nagrodzono Sybili (multikonta), jak i Ethena, która dała bardzo dobry airdrop, a Pendle przyczyniło się do tego znacznie.

Przeszłe wyniki nie świadczą jednak o niczym i absolutnie nie oznacza to, że warto wejść w punkciki za wszystko co mamy. Czynniki ryzyka występują w Pendle i są związane z potencjalnymi błędami oraz niepewnością co do wysokości lub w ogóle pojawienia się airdropów.

Nie da się jednak ukryć, że KelpDAO, Swell, Puffer i Renzo są projektami oczekiwanymi i mogą być porównywalne do EtherFi, być może lepsze w sposobie dystrybucji lub większe w wycenie. Drugi sezon EtherFi, czy Ethena też nie wygląda tragicznie, ale decyzję o wykorzystaniu Pendle każdy musi podjąć sam na bazie oceny potencjału przełożenia się punktów poszczególnych projektów na airdropy i ich wartość.

No i pamiętajmy, że w międzyczasie, oprócz dostawania dropów wymienionych wyżej projektów, zbieramy to, co może okazać się najważniejsze - punkty EigenLayer.

Nie warto nastawiać się na airdrop EigenLayer, a opłacalność udziału w Pendle warto liczyć tylko przez pryzmat projektów LRT, ale zawsze lepiej się mile zaskoczyć niż niemile rozczarować przez wygórowane oczekiwania.