Czym jest Stablecoin?

Stablecoin to token działający w różnych blockchainach, którego wartość w zamyśle ma być powiązana 1:1 z wartością waluty fiducjarnej, głównie z dolarem.

Początkowo powstały jako opcja dla inwestorów, która pozwalała sprzedawać aktywa cyfrowe jednocześnie pozostając w kryptowalutach, bez konieczności wyjścia z rynku do walut fiducjarnych, co dawało możliwość przeczekania okresów spadków i ponownego wejścia w odpowiednim momencie. Dzisiaj ich możliwości znacznie się rozszerzyły.

Wartość stablecoinów jest zapewniana poprzez zabezpieczenie ich w sposób zależny od ich typu. Ich powiązanie z walutą tradycyjną taką jak dolar nie jest w żaden sposób "zaprogramowane" i w wypadku złych wydarzeń, problemów lub innych "katastrof" mogą znacznie odbiegać od swojej wartości. Istnieją jedna systemy, zależne od kategorii danego aktywa, które utrzymują uch wartość w ryzach.

Stablecoiny dzielą się na dwie główne kategorie:

- Scentralizowane Stablecoiny, których emisją i zabezpieczeniem zajmują się firmy

- Zdecentralizowane Stablecoiny, które działają zgodnie z protokołem, w wielu przypadkach są zarządzane przez Zdecentralizowane Organizacje Autonomiczne (DAO). Mogą być zabezpieczone na kilka różnych sposobów.

Scentralizowane Stablecoiny

Największe i najbardziej znane stabilne tokeny to te scentralizowane. Największe z nich to USDT, czyli popularny Tether, o którym pewnie już słyszałeś oraz USDC, zarządzany przez konsorcjum Centre, w skład którego wchodzą Coinbase oraz Circle.

Ich emisją zajmują się firmy, mniej lub bardziej, ale jednak regulowane. W większości przypadków zabezpieczone są gotówką, papierami komercyjnymi przedsiębiorstw, papierami wartościowymi, obligacjami, aktywami cyfrowymi (głównie Bitcoin i Ethereum), a nawet metalami szlachetnymi.

Zabezpieczenie wartości od zawsze wzbudzało kontrowersje, w których zdecydowanie przoduje Tether, czyli największy pod względem kapitalizacji stablecoin, który mimo ujawnienia swoich rezerw w maju 2021 roku, nadal nie uspokoił bardzo wielu osób.

Jak działają scentralizowane stablecoiny

Działanie tego typu projektów jest dość proste. W momencie, w którym klient potrzebuje zamienić gotówkę na stablecoina przelewa on odpowiednią kwotę firmie, a w zamian otrzymuje równowartość w danym tokenie. Zamiana stablecoina na waluty fiat odbywa się podobnie. Klient otrzymuje dolary za swoje tokeny, a tokeny, które zostały zamienione, są usuwane z obiegu, czyli spalane.

Jako użytkownik kryptowalut, raczej nie będziesz miał bezpośredniej styczności z tym procesem, co nie zmienia faktu, że dostęp do tych stablecoinów jest szeroki i bezproblemowy.

Stablecoiny można kupić na właściwie wszystkich giełdach zamieniając gotówkę, BTC, ETH lub inne aktywa właśnie na stablecoiny i odwrotnie.

Scentralizowane stablecoiny można przechowywać na dowolnym portfelu obsługiwanych sieci. Są to standardowe tokeny i można je przechowywać w sposób zdecentralizowany, na przykład na portfelu Ledger, MetaMask itp.

Zdecentralizowane stablecoiny

Jak sama nazwa wskazuje, ten rodzaj tokenów o stabilnej wartości jest zdecentralizowany. Nie jest kontrolowany przez firmę, która zajmuje się emisją danego stablecoina, a przez społeczność oraz protokół i zasady, jakie są w nim określone.

Zdecentralizowane stablecoiny są zabezpieczone na dwa sposoby:

- aktywami cyfrowymi, w postaci tokenów na łańcuchu bloków,

- algorytmicznie, których wartość jest określana według predefiniowanych zasad, zapisanych w smart kontrakcie

Jeśli chodzi o algorytmicznie zabezpieczone stablecoiny są one nadal w fazie dość wczesnego rozwoju. Jednym z przykładów tego typu projektów jest Ampleforth, choć analizując historię ceny AMPL ciężko nazwać go „stabilnym”. Ten protokół automatycznie dostosowuje podaż do popytu, wykorzystując tzw. rebalancing. Jeśli cena rośnie, salda portfela również rosną. Gdy cena spada, salda maleją. Decydując się na zakup AMPL kupujemy procent podaży, a nie konkretną ilość, właśnie ze względu na ten mechanizm, który zmniejsza lub zwiększa ilość AMPL, jaką posiadamy.

Innym przykładem, już zdecydowanie bardziej stabilnym, może być Terra, która zachęca użytkowników do arbitrażu, czym utrzymuje swoje powiązanie z dolarem. Natywna waluta protokołu to LUNA. LUNA o wartości $1 może być zamieniona na 1 UST, czyli stablecoin. Jeśli użytkownik wybija 1 UST, musi spalić LUNA o wartości $1. Jeśli sprzedaje 1 UST, otrzymuje LUNA o wartości $1.

Zdecentralizowane stablecoiny zabezpieczone innymi aktywami, działają w trochę mniej skomplikowany sposób. Każdy użytkownik może wybić daną ilość powiązanych z dolarem tokenów, ale musi zapewnić zabezpieczenie w odpowiedniej proporcji.

W ten sposób działa największy zdecentralizowany stablecoin sieci Ethereum - DAI, zarządzany przez Maker DAO. Użytkownik musi wnieść zabezpieczenie w postaci akceptowanych tokenów, a następnie może wygenerować DAI, przy czym zabezpieczenie zawsze musi być większe niż wartość wygenerowanych DAI, a także może zostać zlikwidowane jeśli spadnie poniżej pewnej wartości. W każdym momencie można zwrócić (spalić) DAI i odzyskać zabezpieczenie.

Zdecentralizowane stablecoiny nie są sztywno powiązane z dolarem i mogą występować większe odstępstwa od wartości $1, jednak każdy protokół jest tak zaprojektowany, aby jak najszybciej przywrócić właściwą, jak najbliższą dolarowi wartość.

Rynek stablecoinów

Jak wspomniałem na początku eksplozja popularności i wykorzystania stablecoinów nastąpiła w 2021 roku. Do gry dołączają firmy, które dzięki stablecoinom mogą unikać ryzyka związanego z wahaniami na rynku kryptowalut, jednocześnie dostarczając płynność i nieźle przy tym zarabiając.

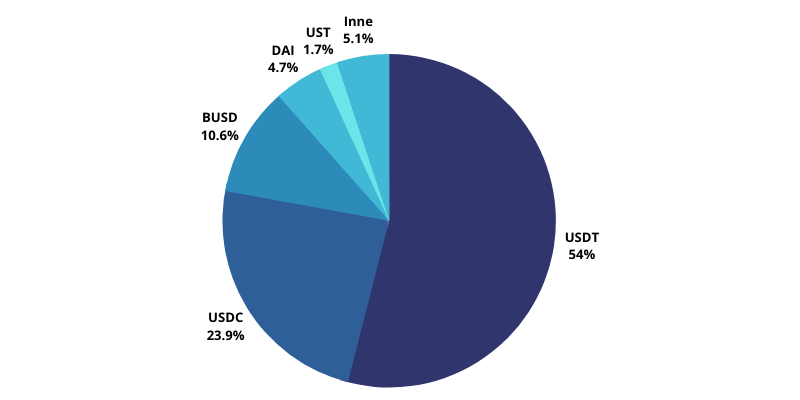

Na dzień 2.08 2021 r. kapitalizacja stablecoinów wynosi ponad 114 miliardów dolarów, z czego ponad połowę stanowi USDT. To jak duże znaczenie dla rynku mają stablecoiny widać przeglądając rankingi. W top 10 mamy aż 3 takie projekty. Do USDT i USDC dołączył nie tak dawno BUSD, czyli Binance USD emitowany przy współpracy z Paxos (aktualnie BUSD jest na 11 miejscu).

Trzy wspomniane projekty z top 10, należące do grupy scentralizowanych, całkowicie zdominowały ten sektor i odpowiadają za prawie 90% dostępnej podaży stablecoinów na rynku. Dopiero na czwartym miejscu znalazł się pierwszy zdecentralizowany stablecoin DAI, który posiada niecałe 5% dominacji.

Bez niespodzianki największą część stanowią stablecoiny działające na łańcuchu Ethereum. Na drugim miejscu, dzięki USDT, znajduje się Tron. Warto zaznaczyć, że większość scentralizowanych stablecoinów jest dostępna we wszystkich większych sieciach.

Scentralizowane vs zdecentralizowane. Jaki stablecoin wybrać?

Pewnie zastanawiasz się, które z nich są lepsze. Oba mają swoje zalety jak i wady i nie da się jednoznacznie odpowiedzieć na to pytanie.

Scentralizowane stablecoiny już teraz są regulowane przez różne instytucje, co czynie je bezpieczniejszą opcją, ale im dalej postępują regulacje rynku, tym bardziej są one narażone na niekorzystne przepisy. Sporo kontrowersji wzbudza również zabezpieczenie tych największych na czele z USDT, co nie zmienia faktu, że płynność na giełdach w parach właśnie do USDT i USDC jest znacznie lepsza niż w przypadku zdecentralizowanych.

Zdecentralizowane stablecoiny czerpią z ekosystemów DeFi i z narracji zarządzania przez społeczność, decentralizacji i dostępności dla każdego. Z drugiej strony są nadal mało popularne i zabezpieczone tylko aktywami cyfrowymi, które lubią nie tylko zyskiwać na wartości, ale i tracić co może prowadzić do masowych likwidacji zabezpieczeń. Dodatkowo polegają na algorytmach i w przypadku ataków na protokoły lub błędów ich wartość może znacznie odbiegać od $1.

Zdecentralizowane stablecoiny są przeznaczone głównie dla wiernych użytkowników DeFi wierzących w misję decentralizacji. Te scentralizowane, mimo że bardziej płynne, są mocniej kontrolowane, tak mocno, że zespół projektu może blokować środki na dowolnym adresie! Oczywiście nie bez powodu i nie według czyjegoś "widzimisię", ale mają takie możliwości. Daje to jednak też większe bezpieczeństwo, ponieważ dają szansę na odzyskanie źle wysłanych środków (o ile jest to możliwe).

Podsumowanie

Stablecoiny nawet pomimo spowolnienia rozwoju od czerwca br. cały czas pną się w górę i zyskują coraz większą popularność. Zapewniają już nie tylko alternatywę dla sprzedaży aktywów do walut fiat, ale także pełnią kluczową funkcję w ekosystemach DeFi.

Prawdopodobnie w związku z postępującymi regulacjami i niezbyt korzystnymi wypowiedziami na temat stablecoinów, to właśnie te zdecentralizowane, które aktualnie nie posiadają dużego udziału w rynku, zaczną znacznie szybciej się rozwijać i choć nie zdominują rynku w najbliższych latach, będą stanowić coraz większą jego część.