DEX, czyli zdecentralizowane giełdy są jednymi z najpopularniejszych aplikacji we wszystkich sieciach i to od nich rozpoczyna się rozwój każdego ekosystemu. Wiele osób nie ma problemu z wymianą tokenów po możliwie najlepszych cenach w popularnych parach, ponieważ posiadających one dobrą płynność. Więksi gracze chcący wymieniać spore kwoty, nawet w tak dobrze sfinansowanej parze jak ETH-USDC mogą mieć jednak problem, aby zmaksymalizować otrzymane ETH lub USDC, zależnie od tego co wymieniają.

Problem nieotrzymania odpowiedniej kwoty za wymianę nazywa się poślizgiem (ang. slippage). Zobrazujmy to na przykładzie zwykłej giełdy. Załóżmy, że chcesz sprzedać 100 ETH do USD. Przyjmijmy, że Ether kosztuje $1000. Na giełdzie ktoś wystawił ofertę kupna 20 ETH za $1000, później jest oferta na 30 ETH za $980 i 50 ETH za $950. Zaledwie 20% możesz więc sprzedać po cenie rynkowej, ale nie masz czasu lub ochoty rejestrować się na 3 innych giełdach, lub czekać na dodatkowe oferty, aby zmaksymalizować zwrot, dlatego decydujesz się sprzedać wszystko od razu.

Oznacza to, że po takiej operacji zamiast 100 tys. dolarów otrzymałeś $96 900. Strata jest spowodowana brakiem płynności i jest bardzo duża. Mimo że nasz przykład jest średnio realistyczny, bo jednak różnice między zleceniami są niższe (podobnie jak ich rozmiar), to pokazuje on problem, z którym wszyscy borykamy się na co dzień i to właśnie ten problem, efektywności naszych wymian (tyle że w ramach DEX), bez potrzeby manualnego wyszukiwania najlepszych ofert i używania wielu różnych protokołów stara się rozwiązać 1inch.

Fundamentalna Krypto-Analiza to cykl artykułów, w których skupiamy się na researchu projektów, analizie fundamentalnej, tym co stoi i czy w ogóle coś stoi, za wzrostem lub spadkiem ich ceny, jak wygląda ich rozwój oraz perspektywy. Niniejszy artykuł, jak wszystkie na Blokpres, nie stanowi porady inwestycyjnej. Mimo dołożenia wszelkich starań nie gwarantujemy poprawności danych zawartych w tym artykule.

Czym jest 1inch Network?

Na 1inch składają się następujące elementy:

- 1inch Aggregation Protocol - Protokół agregacji giełd zdecentralizowanych. Właśnie z tego najbardziej znany jest 1inch. Pozyskuje on płynność z różnych źródeł i jest w stanie podzielić pojedynczą transakcję handlową na wiele DEX, aby zapewnić najlepsze kursy.

- 1inch Liquidity Protocol - Zautomatyzowany animator rynku nowej generacji (giełda DEX), który chroni użytkowników przed atakami typu „front-running“. Atak "wyprzedzający” występuje, gdy górnik obserwuje transakcję wymiany po jej nadaniu do sieci, ale przed jej sfinalizowaniem i zmienia kolejność transakcji z korzyścią dla siebie. Jest to tak zwane MEV (Miner Extracted Value).

- 1inch Limit Order Protocol - Protokół, który umożliwia tworzenie zleceń limit, stop-loss i wiele innych.

- 1inch DAO - Zdecentralizowana organizacja autonomiczna, która umożliwia posiadaczom tokenów 1INCH głosowania na kluczowe parametry protokołu.

- Token 1INCH - Wielołańcuchowy token z ograniczoną podażą i służący do zarządzania, stakingu oraz różnego rodzaju zachęt i programów.

1inch Aggregation Protocol

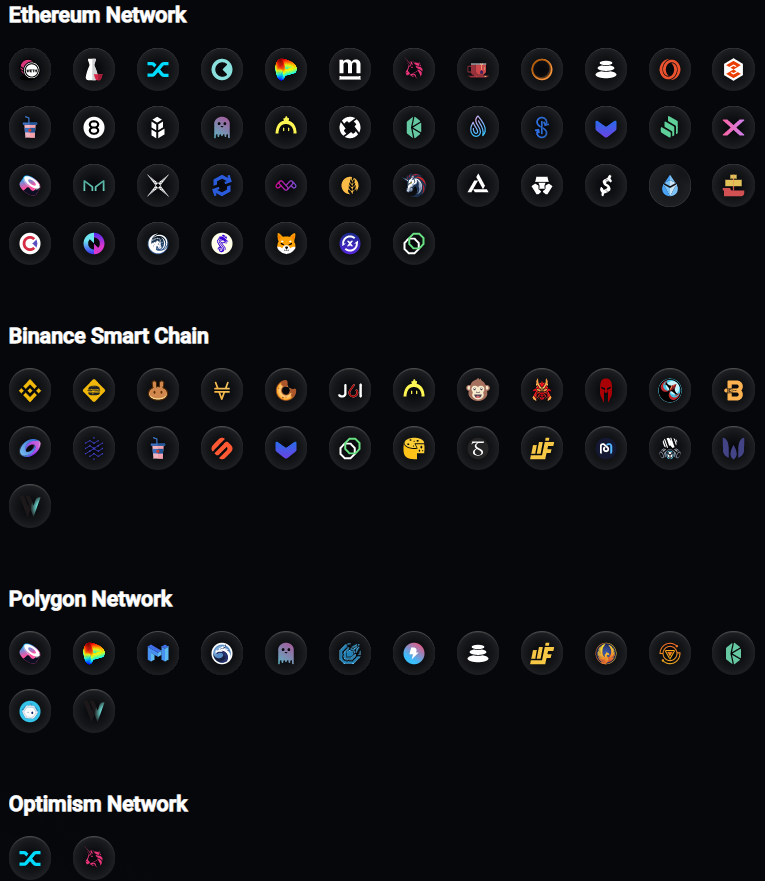

1inch jest zbiorem smart kontraktów. Protokół agregacji również opiera się właśnie o smart kontrakty i już teraz działa w trzech sieciach: Ethereum, Binance Smart Chain, Polygon oraz na nowym L2 Ethereum - Optimism.

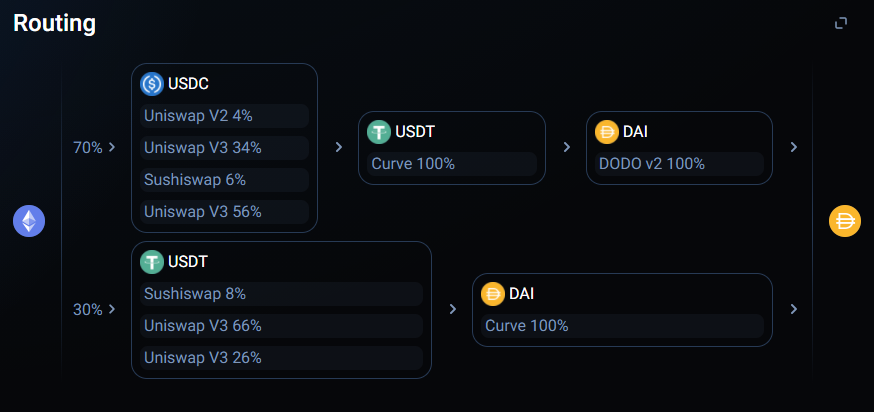

Działanie protokołu opiera się o Pathfinder, algorytm, który oferuje wymianę aktywów po najlepszych cenach. Pathfinder znajduje najbardziej wydajne ścieżki wymiany tokenów, zdolne do dzielenia się między różnymi protokołami.

Transakcja użytkownika może być zwykłą wymianą przeprowadzoną na jednej DEX oferującej w danym momencie najlepszy kurs, lub podzielona na wiele różnych protokołów i podążać różnymi drogami wymiany potrzebnymi do uzyskania najlepszego kursu. Na poniższej grafice widać sporą transakcję wymiany (1000 ETH na DAI) i drogę, jaką przebywa nasza wymiana między różnymi protokołami.

Największy problem efektywności dotyczy wymian bardzo dużych kwot, ale nie tylko. W parze ETH-USDC, ze względu na wyższą opłatę transakcyjną, opłacalność użycia 1inch zaczyna się od 350 ETH, jednak nie uwzględniamy tutaj programu zwrotu 50% opłat, o którym wspomnimy później. Z jego uwzględnieniem opłacalność wymiany ETH na USDC zaczyna się od około 220 ETH, czyli około 700 000 USD. Dla nas, zwykłych zjadaczy chleba jest to kwota ogromna, jednak wiele osób takie transakcje przeprowadza.

Do tego wspomniana para posiada jedną z najlepszych płynności na rynku, jednak jeśli przeanalizujemy inne pary, dowiemy się, że 1inch nie służy jedynie wielorybom. W przypadku zamiany zaledwie 70 000 USD w tokenach SNX na USDC korzystanie z 1inch jest nie tylko bardziej opłacalne, ale i wygodniejsze, no, chyba że lubisz przełączać się między protokołami i w pamięci obliczać jak dużo, w jakim protokole zamienić…

1inch Liquidity Protocol

Protokół płynności, który pozwala otrzymywać spore nagrody w zamian za dostarczanie płynności poprzez branie udziału w programach Liquidity Mining. W parach biorących udział w programie musi znajdować się token 1INCH.

W ramach dostarczonej płynności oprócz nagród do dostawców trafiają także opłaty z wymiany, jednak jak zobaczymy później, akurat tutaj 1inch nie błyszczy.

W ramach protokołu istnieje także funkcja OTC, która oferuje użytkownikom transakcje z zerowym poślizgiem chronione przed „front-running”.

1inch Limit Order Protocol i DAO

Zlecenia limit pojawiają się coraz częściej w ofercie protokołów DEX. 1inch korzystał z rozwiązania 0x, zanim wprowadził własne, które w przeciwieństwie do 0x nie pobiera żadnych opłat, które trafiają do protokołu, a także jest znacznie bardziej wydajne jeśli chodzi o opłaty, które w sieci Ethereum znów wędrują w górę. Fundacja 1inch zachęca projekty do budowy aplikacji opartych o Limit Order Protocol poprzez granty.

Z kolei DAO zarządza protokołem 1inch poddając pod głosowanie nie tylko wprowadzane zmiany i uaktualnienia, ale także parametry protokołu taki jak opłaty, czy nagrody dla programu polecających. Siła głosu zależy od ilości stakowanych 1INCH.

Zespół i Wsparcie

Twórcy 1inch, grafika: źródło

Twórcy 1inch, grafika: źródło

1inch został stworzony przez Sergeja Kunz i Antona Bukov w 2019 roku podczas ETHNewYork. Obaj mają doświadczenie w informatyce, a także pracowali w przeszłości dla znanych marek.

Sergiej Kunz pracował między innymi jako starszy programista w Commerce Connector, agregatorze cen produktów z siedzibą w Stuttgarcie oraz w Porsche w dziale cyberbezpieczeństwa.

Anton Bukov jest programistom z wieloletnim doświadczeniem, który do świata kryptowalut wkroczył w 2014 roku. Anton został w pewnym momencie współprowadzącym programu Sergieja, w którym zajmowali się audytem smart kontraktów.

Oprócz wspomnianych dwóch założycieli nad projektem pracuje ponad 50 innych osób.

1inch posiada nie tylko znających się na rzeczy twórców, ale także wsparcie wielu firm i inwestorów znanych w świecie aktywów cyfrowych. W projekt zainwestowali między innymi Binance Labs, Galaxy Digital, a także Alameda Research.

Użyteczność i wykorzystanie

Jak mogłeś już wcześniej wyczytać, protokół jest używany do zwiększenia efektywności wymiany w obrębie wielu protokołów działających w czterech sieciach.

1inch pozyskuje informacje o płynność z ponad 60 protokołów sieci Ethereum, ponad 30 sieci Binance Smart Chain i 19 z Polygon. Ostatnio zostało dodane także wsparcie rozwiązania warstwy drugiej Ethereum o nazwie Optimism, które dopiero się rozwija.

1inch.io/aggregation-protocol

1inch.io/aggregation-protocol

Całkowity obrót, który miał miejsce poprzez 1inch wynosi już prawie 80 miliardów dolarów. No właśnie poprzez 1inch, ponieważ mimo że protokół ma własną giełdę DEX i pozwala dostarczać płynność to liczby typowo giełdy 1inch nie są imponujące.

Giełda 1inch i TVL

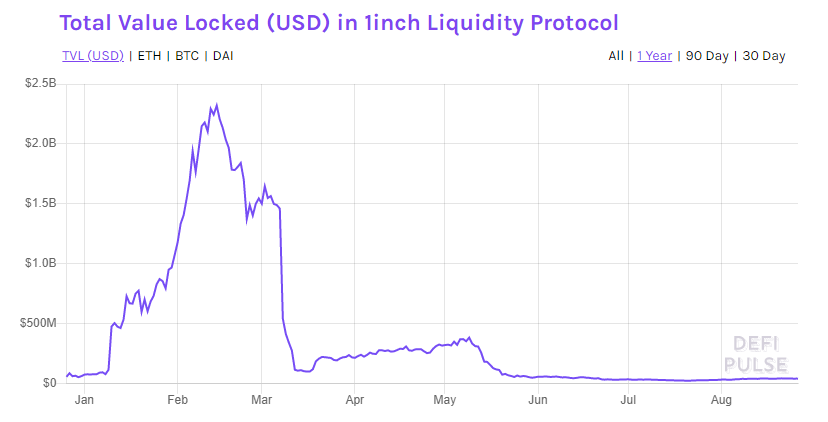

Płynność dostarczona do 1inch wynosi 46 milionów dolarów i utrzymuje się na podobnym poziomie od końca maja. Niestety nie widać żadnego wzrostu zainteresowania dostarczaniem płynności do protokołu, być może ma to związek z używaniem przez większość osób 1inch tylko jako agregatora.

źródło: defipulse.com/1inch-liquidity-protocol

źródło: defipulse.com/1inch-liquidity-protocol

Tak niska płynność stawia 1inch dopiero na 84(!) miejscu wśród protokołów Ethereum w sąsiedztwie BAO Finance i Unicly, których tokeny znajdują się odpowiednio na 537 i 737 miejscu w rankingu kapitalizacji (1INCH jest 140). Jeśli chodzi o Binance Smart Chain jest równie źle. Zaledwie nieco ponad 5.2 miliona dolarów TVL i 45 pozycja wśród tamtejszych protokołów.

Wolumen obrotu przedstawia się jeszcze gorzej. Pomimo tego, że całkowity obrót nie wygląda źle (BSC to $233 miliony, a Ethereum aż 6,7 mld) tak dzienny w ostatnich tygodniach już poraża słabością. W ostatnim czasie zaledwie niecałe 200 tysięcy dolarów obrotu dziennie na Binance Smart Chain i w okolicach 1-2 milionów dziennie na Ethereum, co przy rekordowych osiągniętych w lutym 300 milionach wygląda słabo, nawet biorąc pod uwagę spadki na rynku.

Niestety tendencja jest w obu przypadkach spadkowa i to bez jakichkolwiek znaczących „szarpnięć”.

Agregator 1inch

Należy jednak pamiętać, że giełda 1inch to nie agregator, a jedno źródło płynności i jeśli przeanalizujemy 1inch pod tym kątem wygląda to znacznie lepiej.

Obrót w przypadku Agregatora 1inch wynosi niecałe 80 miliardów w 3 sieciach. 68.7 mld na Ethereum ponad 8.6 mld na BSC oraz 3.6 mld na Polygon (dane z BSC i Polygon podawane przez 1inch). Dodatkowo zdecentralizowana aplikacja 1inch jest jedną z najczęściej używanych w każdym z tych trzech protokołów (nie bierzemy pod uwagę Optimism).

Wśród innych agregatorów 1inch jest niekwestionowanym liderem z ponad 60% udziałem na rynku. Na drugim miejscu znajduje się 0x, z 20%.

Ilość użytkowników (adresów) 1inch

Dane z DappRadar

Dane z DappRadar

W przypadku Ethereum 1inch znajduje się na 6 miejscu pod względem aktywnych użytkowników w ciągu ostatnich 30 dni, jedynie za absolutnymi liderami, czyli Uniswap, Axie, Openasea i Sushi. W przypadku BSC jest troszkę gorzej bo 14 pozycja, ale tylko niewiele mniej użytkowników niż na Ethereum. Polygon to ścisła czołówka i 4 miejsce jedynie za Quickswap, Paraswap i Sushi.

Ogólna liczba użytkowników (unikalnych adresów) korzystajacych kiedykolwiek z 1inch na Ethereum przekroczyła już 626 tysięcy.

Obrót i transakcje

W przeciwieństwie do protokołu płynności, agregator radzi sobie znakomicie.

Ilość transakcji jest na fali wzrostowej z tygodnia na tydzień i utrzymuje się blisko rekordowego dla wszystkich giełd maja.

Obrót poprzez 1inch to ponad 200 milionów dolarów dziennie, a miesięczny nie spadł poniżej 5.8 mld w tym roku tylko na Ethereum.

Od końca lutego br. 1inch jest także dostępny na BSC gdzie wygenerował obrót w wysokości ponad 8.2 mld, a od połowy maja wygenerował także 3.6 mld w sieci Polygon.

1inch najmocniej wykorzystuje Uniswap V3. W maju obrót na Uniswap V3 poprzez 1inch wyniósł niecałe 3 mld, w czerwcu 3.2 mld, a w lipcu 2.3 mld. Odpowiada to 12.3% obrotu Uniswap V3 w maju, 7.3% w czerwcu i 8.8% w lipcu. O ile w ciągu jednego dnia nie zmieni się wiele to w sierpniu będzie to nieco ponad 10,3% i rekordowe 3.7 mld.

Token 1INCH

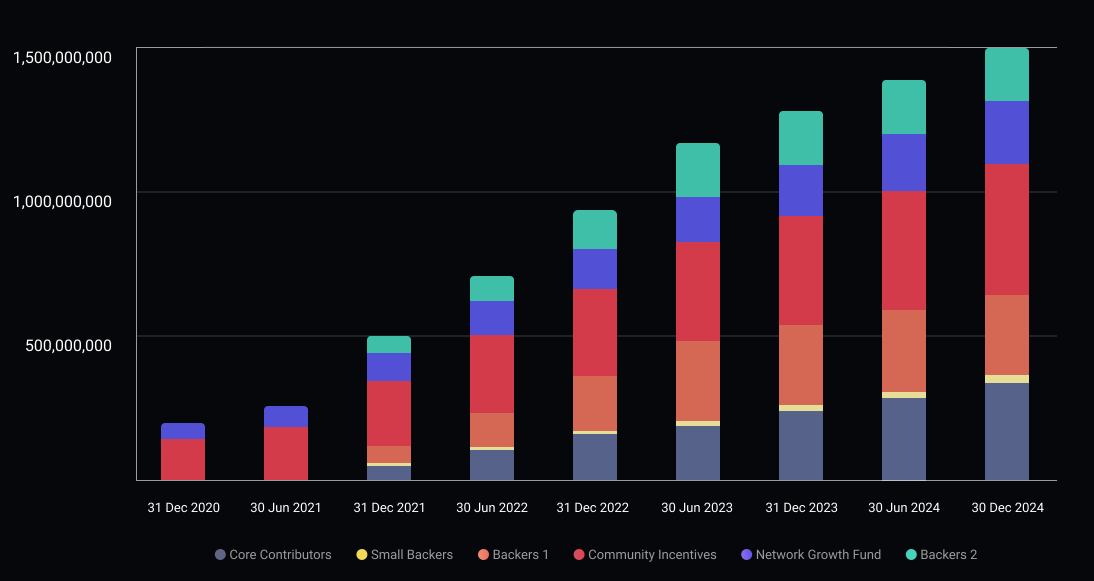

1INCH jest wykorzystywany do stakingu, programów liguidity mining, zarządzania, a także do innych zachęt. Maksymalnie będzie istnieć 1.5 mld tokenów. Ta liczba ma zostać osiągnięta pod koniec grudnia 2024 roku.

Emisja 1INCH

Emisja 1INCH

Aż 33% podaży trafi do inwestorów, którzy wspierali projekt. 22.5% trafi do głównych deweloperów, a 14.5% do funduszu rozwoju, z którego finansowane są różne programy.

Niestety tokenomika 1inch sprawia, że znaczna większość tokenów znajduje się w rękach inwestorów i firm, które skutecznie mogą tworzyć stałą presję sprzedaży, przez cały czas, aż do końca 2024 roku.

Program zwrotu części opłat

1INCH będzie także służyć do zwrotów za całość lub część opłat ponoszonych przez użytkowników. Pula wynosi 10 milionów 1INCH, a procent zwrotu z poniesionych opłat zależy od ilości stakowanych tokenów.

- Staking 100 INCH uprawnia do 25% zwortu

- Staking 1000 INCH uprawnia do 50% zwrotu

- Staking 10000 INCH uprawdnia do 75% zwrotu

- Staking 100000 INCH uprawdnia do 100% zwrotu

Pierwsza dystrybucja będzie miała miejsce już za chwilę, bo 1 września 2021 roku. Kolejne aż do wyczerpania puli również będą odbywać się pierwszego dnia każdego miesiąca.

Staking i zachęty

W przypadku Ethereum i Binance Smart Chain nagrody za staking są bardzo podobne i wynoszą około 6% APY. Na Polygon stakingu nie ma.

Dodatkowo 1INCH można zarabiać dostarczając płynność i farmiąc tokeny płynności. Nagrody za to są bardzo wysokie, jednak z jakiegoś powodu nie przyciągają użytkowników.

Niestety ze względu na niską płynność i wolumen obrotu, zyski dostawców płynności są bardzo niewielkie. Około 335 tysięcy USD w ciągu ostatnich 30 dni i szacowane około $4.2 mln w ciągu roku to mało, bardzo mało. Dla porównania Uniswap generuje dla dostawców 1.2 mld rocznie, czyli 285 razy więcej, ale Uniswap to Uniswap. Porównując np. do Curve, które generuje 29 mln rocznie, to nadal 7 razy więcej niż 1inch.

Token jest dostępny na wszystkich dużych giełdach i nie ma tutaj możliwości budowania krótkoterminowego hype w postaci dodania do Coinbase, czy Binance. 1INCH już tam jest.

Zagrożenia rozwoju

Mimo tego, że 1inch jest świetnym projektem, to nie wydaje się aż tak dobrą długoterminową inwestycją.

Pierwszą przeszkodą jest brak zainteresowania giełdą i dostarczaniem płynności i to nawet pomimo ogromnych zwrotów. Wpływ na to mogą mieć wysokie opłaty na Ethereum i rozwój innych ekosystemów. W jednej puli 1inch oferuje ponad 100% APY, a użytkownicy nadal nie są zainteresowani dostarczeniem płynności, która od dłuższego czasu wynosi około 3 miliony dolarów. Warto dodać, że w maju ogólna płynność w 1inch wynosiła 400 mlionów, a wcześniej, przez cały luty było to ponad miliard, ze szczytem 2.3 mld.

Pula z APY ponad 100% i obrotem 35 tys. dziennie (przy 2 milionach obrotu VSP na innych giełdach)

Kolejnym problemem jest słaba tokenomika. Nie chodzi o to, że wiele osób nie interesuje udział w zarządzaniu i głosowaniach, a jest to główne wykorzystanie 1INCH, a o fakt, że prawie 70% podaży znajdzie się w rękach niewielkiej grupy.

Inflacja 1INCH jest bardzo wysoka, a większość odblokowywanych tokenów trafia do inwestorów, którzy bardzo chętnie realizują zyski. Warto nadmienić, że prawdziwe odblokowania czekają nas niedługo, co jednak nie oznacza, że w krótkim terminie nie nastąpią pozytywne ruchy ceny.

Podsumowanie

1inch jest świetnym protokołem, który pozwala efektywnie wymieniać nasze aktywa cyfrowe. Oferuje dostęp do dziesiątek źródeł płynności w poszukiwaniu najlepszych możliwych dróg, jakie nasze tokeny muszą przebyć, abyśmy otrzymali najlepszy kurs.

Duża ilość użytkowników w każdej sieci, w której działa i spory obrót za pośrednictwem agregatora sprawia wrażenie, że 1INCH jest zdecydowanie poniżej swojej wartości.

Niestety bardzo słaba tokenomika, kreująca w czasie najbliższych lat właściwie nieustanną presję sprzedaży, brak zainteresowania dostarczaniem płynności bezpośrednio do protokołu oraz rozwój innych sieci, w których 1inch (jeszcze) nie ma, wydaje się mieć negatywny wpływ na cenę tokena.

Trochę to wygląda tak jakby wszystko z 1inch poszło świetnie oprócz projektu tokena, który nie tylko nie ma przeznaczenia budującego prawdziwy popyt, oprócz spekulacji i stakingu (ponieważ nie oszukujmy się, każdy inny token też służy do zarządzania, a głosowania prawie nikogo nie obchodzą), ale też posiada bardzo wysoką inflację i wygląda na to, że zbyt dużo zostało przeznaczone dla zbyt małej liczby osób.

Jedno jednak trzeba oddać 1inch niezależnie od ceny i krytyki tokenomiki. W grafikę, animacje oraz budowanie marki to oni umieją, a to również ma znaczenie.